Adler Group Klage: Schadensersatz für Anleger?

UPDATE, 03.06.2024

Die finanzielle Situation der ADLER Group gestaltet sich weiterhin als schwierig, zumal das aktuelle Zinsniveau für die gesamte Branche – und damit auch für die ADLER Group – eine zusätzliche Herausforderung darstellt. Zuletzt wurde zwar eine Einigung mit einer Anleihegläubigergruppe über Änderungen und Refinanzierung bestimmter bestehender Finanzverbindlichkeiten einschließlich der Bereitstellung zusätzlicher Liquidität, dem teilweise Nachrangigstellen ausgegebener Anleihen und der Ausgabe von sogenannten parts bénéficiaires (im Einzelnen hierzu siehe Ad-hoc-Mitteilung der ADLER Group vom 24.05.2024). Die weitere Entwicklung bleibt aber abzuwarten. Die Pilotklage von Weisswert ist nicht mehr rechtshängig. Auch ein Musterverfahren wird von uns derzeit nicht angestrebt. Wir raten Stand jetzt Aktionären auch dringend davon ab, sich einer Klage anzuschließen bzw. eine solche zu erheben, solange sich die finanzielle Situation bei der ADLER Group nicht wesentlich verbessert. Sollten sich die Umstände ändern, werden wir selbstverständlich sämtliche Investoren, die sich bei WEISSWERT registriert haben, über die dann nach unserem Dafürhalten zweckmäßigen Handlungsmöglichkeiten informieren.

Haben Aktionäre und Anleihegläubiger Ansprüche auf Schadensersatz?

Die Antwort lautet: Ja. Aktionäre als auch Anleihegläubiger besitzen nach unserem festen Dafürhalten Ansprüche auf Schadensersatz, und zwar u.a. wegen der Verletzung von Ad-hoc-Pflichten nach Art. 17 der Marktmissbrauchsverordnung (Market Abuse Regulation, MAR) und auf Basis der spezialgesetzlichen Haftungsgrundlagen der §§ 97 und 98 des Wertpapierhandelsgesetzes (WpHG). Darüber hinaus spielen für diverse Finanzinstrumente auch Prospekthaftungsansprüche eine Rolle.

Insbesondere für Transaktionen vom 9. April 2020 bis 29. April 2022 besteht nach unserem Dafürhalten eine große Aussicht auf Erfolg. Eine Liste zu den betroffenen Adler-Finanzinstrumenten finden Sie weiter unten.

Adler-Investoren können sich nun kostenfrei bei WEISSWERT registrieren. Wir prüfen für Sie kostenfrei und unverbindlich, ob und in welcher Höhe Sie Schadensersatzansprüche besitzen.

Darüber hinaus informieren wir Sie über die Kosten eines rechtlichen Vorgehens sowie über die Möglichkeiten einer Prozesskostenfinanzierung. Soweit Sie rechtsschutzversichert sind, übernehmen wir für Sie – ebenfalls kostenfrei – die Einholung einer Deckungszusage, sodass Sie Ihre Ansprüche ohne finanzielle Risiken verfolgen können.

Hier finden Sie eine Liste der betroffenen Finanzinstrumente (Aktien und Anleihen), für welche Schadensersatzansprüche in Betracht kommen:

Was ist passiert?

Die Adler Group S.A. (Adler) stand über viele Monate in der Kritik. Der von Marktteilnehmern erhobene Vorwurf lautete auf Markt- und Bilanzmanipulation. Der Kurs der im SDAX notierenden Adler-Aktie ist infolge mehrerer Berichte und Anschuldigungen von Shortsellern (Leeerverkäufer) erheblich unter Druck geraten. Die Vorwürfe der Analysten von Viceroy Research LLC (Viceroy) gegenüber der Adler Group S.A. lassen sich in vier Themenkomplexe und Vorwürfe untergliedern:

Themenkomplex 1: Transaktionen mit mutmaßlich nahestehenden Personen;

Themenkomplex 2: Überhöhte Bewertungen von Immobilienbeständen;

Themenkomplex 3: Überhöhte Bewertungen von Immobilienprojekten;

Themenkomplex 4: Eine falsche Methodik zur Finanzkennzahl „Loan-to-Value“, zur Vermeidung einer Verletzung von Anleihebedingungen.

Auf insgesamt 101 Seiten in zwei Dossiers vom 6. Und 12. Oktober 2021 erhob Viceroy zahlreiche Vorwürfe und ging dabei auch auf konkrete Immobilienprojekte und damit zusammenhängende Transaktionen ein, so unter anderem auf zweifelhafte Transaktionen im Zusammenhang mit dem Düsseldorfer Glasmacherviertel. So soll Großaktionär Cevdet Caner mit Hilfe seines Schwiegerbruders Verkäufe von Liegenschaften zu inflationär überhöhten Preisen veranlasst haben, damit die Adler Group S.A. Buchgewinne erzielt und mittels frisierter Zahlen frisches Geld bei Investoren einsammelt. Zugleich soll dem Unternehmen Cash entzogen worden sein. Der im Halbjahresbericht 2021 ausgewiesene Wert für das Immobilienportfolio in Höhe von 8,85 Milliarden Euro sei deutlich überhöht und spiegele nicht den wahren Wert wider.

Die Adler Group S.A. hat die Vorwürfe zunächst vollumfänglich abgestritten. Aufgrund der anhaltend negativen Berichterstattung hat Adler schließlich eine Sonderuntersuchung von KPMG Research in Auftrag gegeben, mit dem Ziel, die aus Sicht von Adler gänzlich zu Unrecht erhobenen Vorwürfe endgültig zu widerlegen. Am 28. Januar.2022 hat Adler per Ad-hoc-Mitteilung mitgeteilt, dass die ursprünglich für den 31. März 2022 vorgesehene Veröffentlichung des Geschäftsberichts verschoben wird. Adler begründete die Verschiebung der Veröffentlichung des Jahresabschlusses damit, dass die Untersuchung durch KPMG Forensic noch anhalte und voraussichtlich nicht vor dem zweiten Quartal 2022 abgeschlossen sein werde. Die Ergebnisse der Sonderuntersuchung wiederum seien Voraussetzung für die abschließende Prüfung des Konzernjahresabschlusses durch den Abschlussprüfer KPMG Luxembourg. Im Februar 2022 ist schließlich bekannt geworden, dass die Bundesanstalt für Finanzdienstleistungsaufsicht ein Bilanzkontrollverfahren eingeleitet hat.

Während die BaFin-Untersuchungen andauern, wurde der KPMG-Bericht am 22. April 2022 veröffentlicht. Hiernach konnten selbst infolge der Sonderuntersuchung wesentliche Fragen nicht geklärt werden, da hunderttausende Dokumente zurückgehalten wurden, darunter auch Kontoauszüge. Darüber hinaus wurden eklatante Corporate-Governance-Mängel festgestellt. Auch Wertberichtigungen waren vorzunehmen.

Trotz des kritischen KPMG-Berichts kam es für viele Anleger überraschend, als der Abschlussprüfer am 29. April 2022 mitteilte, einen Versagungsvermerk für den Konzernabschluss 2021 sowie den Einzelabschluss zu erteilen. Dies hängt vor allem mit der Kapitalmarktkommunikation der Adler Group S.A. in diesem Zeitraum zusammen. Diese betrachten wir als falsch, unvollständig und irreführend. Laut Medienberichten ermittelt die Staatsanwaltschaft. Ebenso hat die BaFin eine Bilanzkontrollprüfung eingeleitet – und zwischenzeitlich gar ausgeweitet.

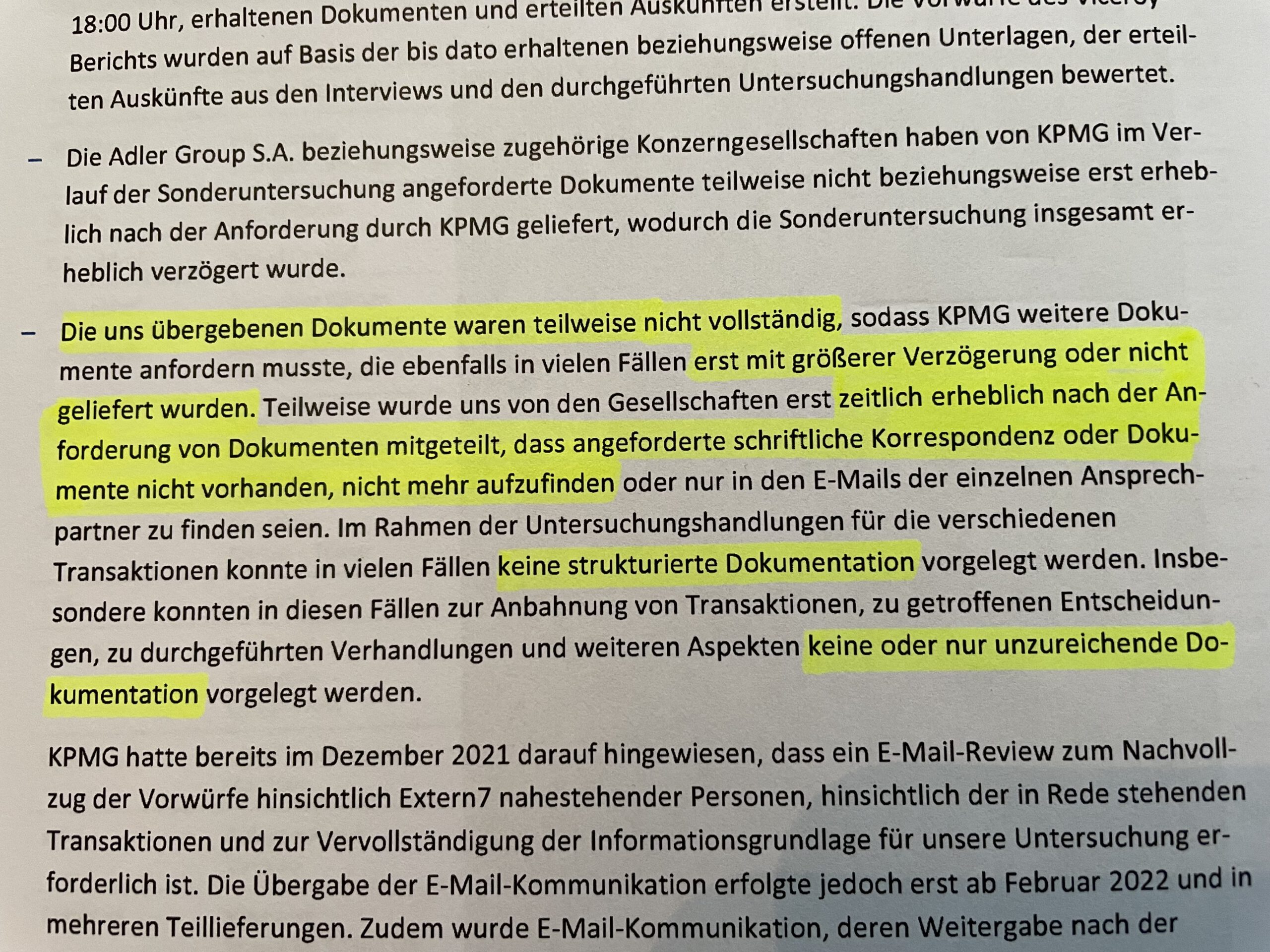

Nicht zuletzt geht aus dem KPMG-Bericht zu der Sonderuntersuchung hervor, dass es bereits an hinreichender Kooperation bzw. Dokumentation bei Adler mangelte, weshalb sich KPMG kein vollumfängliches Bild von der Lage verschaffen konnte. In den Worten von KPMG lautet es hierzu wie folgt:

Adler: Mangelnde Dokumentation wesentlicher Vorgänge

Haften nun auch Vorstände oder die KPMG-Abschlussprüfer?

Wir haben die Erfolgsaussichten auf Schadensersatzatz gegen diverse natürliche und juristische Personen geprüft, so auch gegen die Abschlussprüfer.

Dies betrifft einerseits den Abschlussprüfer der Adler Group S.A., die KPMG Luxembourg Société anonyme (KPMG Lux), andererseits den Abschlussprüfer der Adler Real Estate AG für den Konzernabschluss 2021, die KMPG AG (KPMG AG) Wirtschaftsprüfungsgesellschaft. Die KPMG AG war zugleich mit der Sonderuntersuchung bei der Adler Group betraut.

Darüber hinaus haben wir die Erfolgsaussichten gegen den langjährigen Abschlussprüfer die Ebner Stolz GmbH & Co. KG Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft (Ebner Stolz) geprüft. Ebner Stolz hat über viele Jahre die Konzernabschlüsse der Adler Real Estate AG geprüft und wurde erst zum Konzernabschluss 2021 von der KMPG AG als neuen Abschlussprüfer abgelöst.

Unser vorläufiges Ergebnis lautet, dass keine überwiegende Aussicht auf Erfolg besteht, und zwar weder gegen die KPMG Lux, noch gegen die KPMG AG, noch gegen Ebner Stolz.

Die Haftung von Vorstandmitgliedern und weiterer natürlicher Personen ist zwar keineswegs auszuschließen, spielt für uns zum jetzigen Zeitpunkt allerdings keine zentrale Rolle. Für zielführender und deutlich aussichtsreicher erachten wir ein Vorgehen gegen die Adler Group, welcher wir die Verletzung von Publizitätspflichten nach der Marktmissbrauchsverordnung (MAR) vorwerfen.

Weshalb haftet die Adler Group?

Als Emittentin ist die Adler Group verpflichtet, Insiderinformationen unverzüglich zu veröffentlichen.

Insiderinformationen sind gemäß Art. 7 Abs. 1 lit. a) der Marktmissbrauchsverordnung

nicht öffentlich bekannte präzise Informationen, die direkt oder indirekt einen oder mehrere Emittenten oder ein oder mehrere Finanzinstrumente betreffen und die, wenn sie öffentlich bekannt würden, geeignet wären, den Kurs dieser Finanzinstrumente oder den Kurs damit verbundener derivativer Finanzinstrumente erheblich zu beeinflussen;

Wir sind der Überzeugung, dass die Adler Group über Insiderinformationen mit hohem Kursbeeinflussungspotential verfügte und diese nicht – und damit anders, als gesetztlich gefordert – unverzüglich veröffentlicht hat. Die Adler Group haftet daher wegen unterlassener Ad-hoc-Mitteilungen auf Schadensersatz gemäß § 97 WpHG. Darüber hinaus sind wir der Überzeugung, dass die Adler Group mindestens eine falsche Ad-hoc-Mitteilung herausgegeben hat.

Mit der Veröffentlichung des KPMG-Berichts sind eklatante Corporate-Governance-Verstöße bei der Adler Group zutage getreten – und nun aktenkundig.

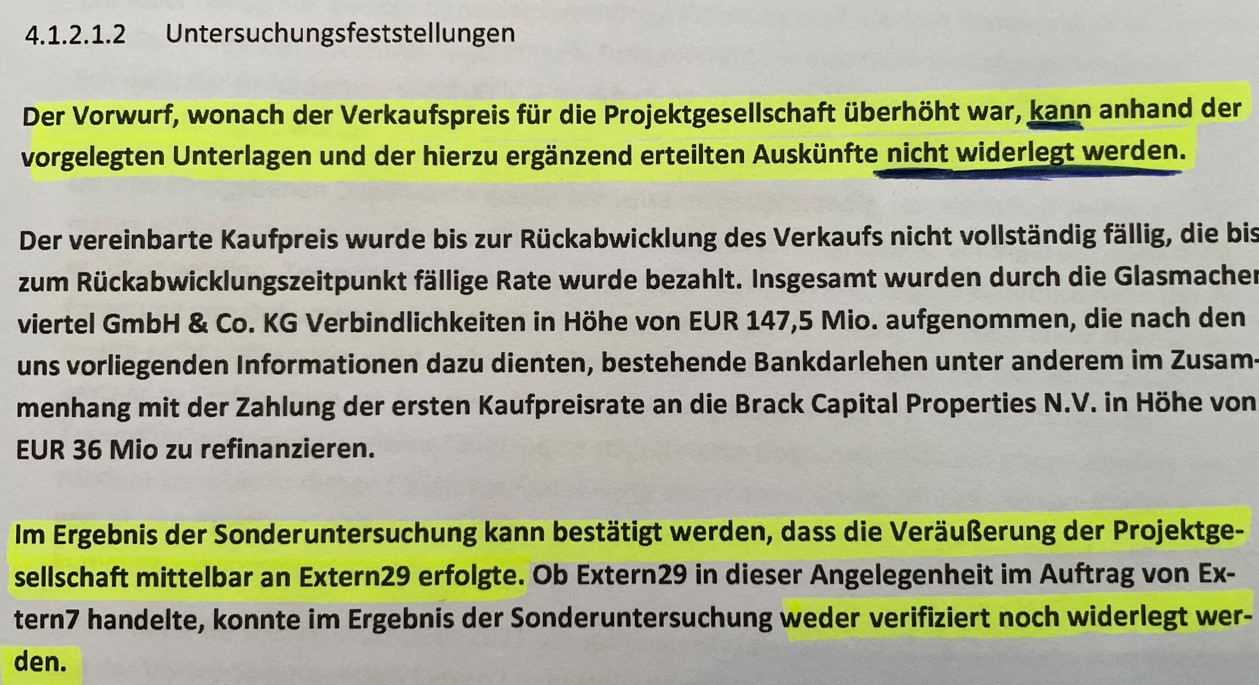

Um nur wenige Beispiele zu nennen: Diverse von Viceroy erhobene Vorwürfe, so etwa mit Blick auf die Bewertung des Immobilienportfolios oder mit Blick auf die Verstrickungen von Cevdet Caner im Adler-Konzern erachten wir nach Analyse des KPMG-Berichts für valide und stichhaltig. Zudem sind nach wie vor, also trotz einer monatelang durchgeführten Sonderuntersuchung von KPMG, wesentliche Fragen, so etwa mit Blick auf das Düsseldorfer Glasmacherviertel (dazu siehe unten) weiterhin offen. Darüber hinaus existieren auf Basis der Analyse von KPMG erhebliche Wertabweichungen mit Blick auf diverse stichprobenartig untersuchte Immobilienprojekte. Und schließlich konnte KPMG zu keiner der untersuchten und fragwürdigen Transaktionen eine fundierte Aussage zu den Vorwürfen von Viceroy treffen. Dies wurde regelmäßig damit begründet, dass man keine weiteren benötigten Informationen und Dokumentation erhalten habe.

Adler Group: KPMG zum Deal beim Glasmacherviertel

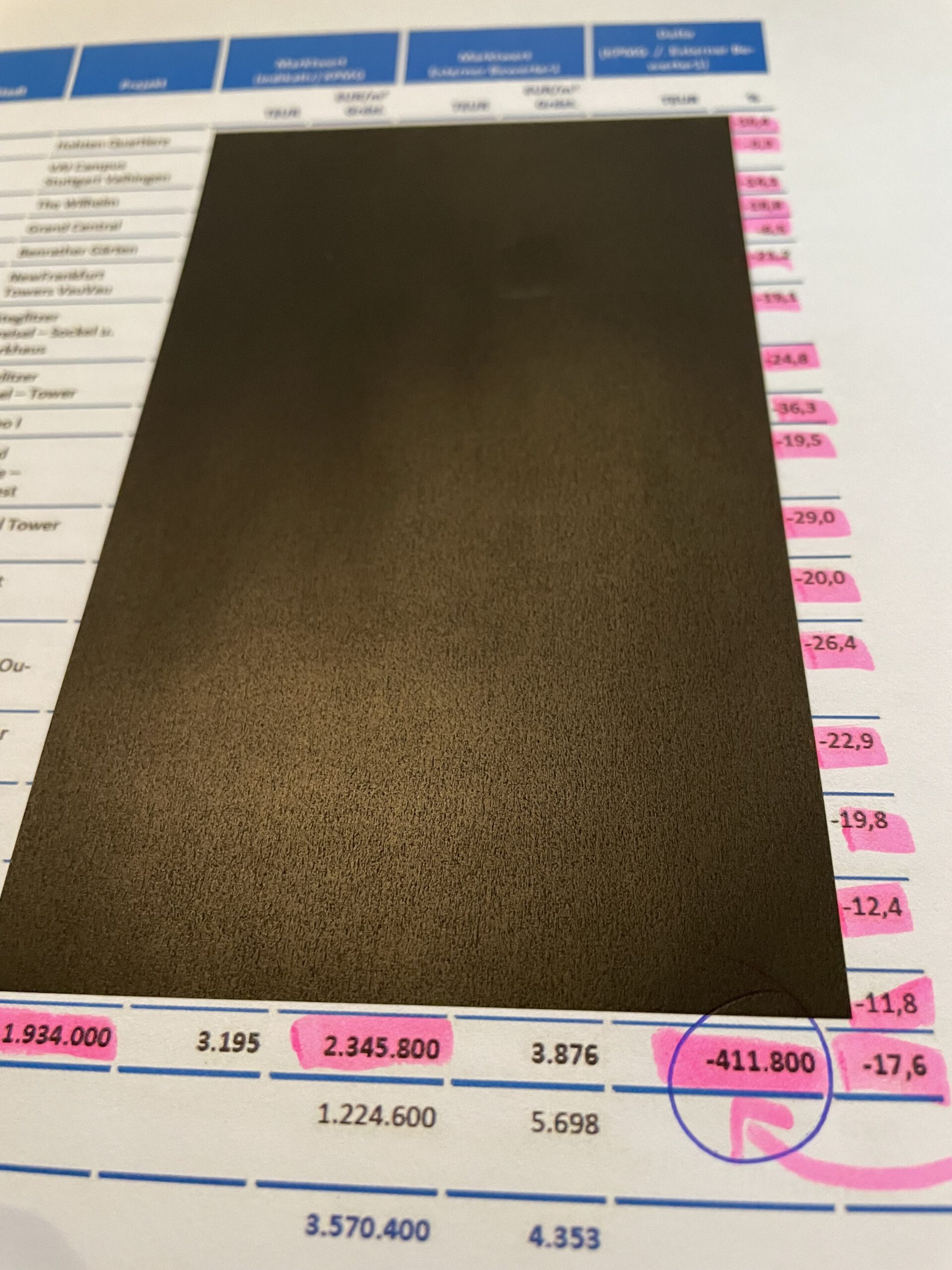

Mit Blick auf die stichprobenartig untersuchten Immobilienprojekte gelangte KPMG gegenüber dem „externen Bewerter“ zu durchgängig deutlich niederigeren Wertschätzungen des Fair Value im Wege des Residualwertverfahrens, und zwar im Schnitt von -17,6%, sowie in der Spitze (d.h., bzgl. eines einzelnen Objekts) in Höhe von -36,3%. Allein in Bezug auf die stichprobenartig bewerteten Immobilienprojekte ergibt sich damit zwischen der Bewertung von KPMG und der bisherigen Bewertung ein Delta in Höhe von 411,8 Millionen Euro(!).

UPDATE vom 1.8.2022: Die BaFin hat einen Rechnungslegungsfehler bei der Bewertung des Gerresheim-Areals festgestellt. Hiernach beträgt die Überberwertung dieses Areals mindestens 170 Mio. Euro und höchstens 233 Mio. Euro.

Adler Group: Delta von 411,8 Millionen Euro bei Stichproben von KPMG

Doch damit nicht genug: Die von KPMG vorgenommene Wertschätzung unterliegt weiteren Unsicherheiten, weil laut KPMG unter anderem keine prüffähige Dokumentation der Ist-Kosten zum 30. Juni 2021 vorliege. Darüber hinaus lägen keine detaillierten Planungen der Bau- und Baunebenkosten vor. Vor diesem Hintergrund gelangte KPMG, insoweit wenig überraschend, zu dem Schluss, dass die finanzielle Leistungsfähigkeit der Adler Group nicht abschließend beurteilt werden könne.

JETZT KOSTENFREIE ERSTEINSCHÄTZUNG ANFORDERN!

Melden Sie sich jetzt unverbindlich an. WEISSWERT hält Sie informiert und prüft für Sie kostenfrei, ob Sie Ansprüche besitzen. Soweit dies der Fall ist, werden wir Ihnen auf Basis Ihres konkreten Falls eine Handlungsempfehlung aussprechen sowie weitere in Betracht kommende Handlungsalternativen aufzeigen. Auch dieser Service ist für Sie kostenfrei.

Schlagzeilen

Erfahren Sie mehr über unsere aktuellen FÄLLE

Mit Pioniergeist und einem Höchstmaß an Spezialisierung kämpfen wir leidenschaftlich und erfolgreich für die Rechte und den Schutz des Vermögens der von uns vertretenen Investoren, Kapitalanleger und Bankkunden.

Unser Ziel lautet dabei stets, für unsere Mandanten schnell und kosteneffizient das wirtschaftlich bestmögliche Ergebnis zu erzielen.

Maximilian Weiss, LL.M.

Rechtsanwalt | Geschäftsführer